Piața crypto a evoluat uluitor în ultimul deceniu, devenind în 2025 un ecosistem financiar global de trillioane de dolari. Astăzi vorbim de peste 560 de milioane de oameni care dețin criptomonede la nivel mondial. Capitalizarea totală a pieței a sărit dublu în 2024, față de anul precedent. Nici România nu stă deoparte. Între 5% și 10% din români (peste un milion de persoane) dețin active cripto. Cu o adopție în creștere și noi reglementări europene (MiCA) care aduc mai multă claritate, criptomonedele devin pe zi ce trece mai accesibile publicului larg.

În acest ghid complet, vom explora împreună ce este piața crypto, cine participă la ea, cum se formează prețurile. De asemenea, vom discuta despre tipurile de piețe și produse existente, despre fluctuațiile prețurilor, rolul platformelor de exchange, și cum să eviți pe cât posibil riscurile cu piața crypto. Să începem!

Ce este piața crypto?

Piața crypto reprezintă tranzacțiile și activitățile economice legate de criptomonede și alte active digitale. Nu are o locație fizică sau o bursă centralizată unică, iar tranzacțiile au loc non-stop pe sute de platforme și exchange-uri. În 2025, piața crypto include mii de monede digitale (Bitcoin, Ethereum și altcoins). Capitalizarea combinată oscilează în jurul a 2-3 trilioane de dolari, comparabilă cu marile piețe financiare emergente.

Un mod util de a înțelege piața crypto este să o compari cu bursa de acțiuni, dar fără frontiere și deschisă 24/7. În loc de acțiuni, tranzacționezi monede digitale emise de rețele blockchain, iar valoarea acestora depinde de utilitatea tehnologiei și încrederea comunității. Pe măsură ce noi proiecte au apărut, piața crypto s-a diversificat semnificativ. Astăzi include și tokenuri DeFi, NFT-uri sau stablecoins.

- Tokenul $HYPER oferă acces la staking, plăți de tranzacții și funcționalități premium în ecosistem

- Bitcoin Hyper aduce scalabilitate reală pentru Bitcoin printr-o rețea Layer-2 rapidă, cu comisioane mici și execuție instantă datorită integrării Solana Virtual Machine (SVM)

- Prin Canonical Bridge, utilizatorii pot folosi BTC pe Layer-2 și îl pot retrage oricând înapoi pe rețeaua Bitcoin

- ETH

- BNB

- USDT

- +1 more

- Proiect cripto cu un plafon maxim de investiții de doar 5 milioane de dolari, inspirat de SPX6900

- Construit în jurul unei comunități active și animate de nostalgia anilor 2000

- Se prezintă ca o combinație legendară între umorul internetului și dinamica pieței cripto

- ETH

- Card Bancar

- USDT

- +1 more

- Snorter transformă Telegram în cel mai rapid terminal de tranzacționare cripto, cu execuție sub secundă și protecție MEV încorporată

- $SNORT este un token multi-chain disponibil pe Ethereum și Solana, cu bridge nativ prin Portal Bridge

- Deținătorii $SNORT beneficiază de taxe reduse, acces complet la bot și recompense prin staking

- ETH

- SOL

- USDT

- +2 more

- Deținând $BEST, te bucuri de comisioane de tranzacționare reduse în întregul ecosistem Best Wallet

- Deținătorii de $BEST primesc acces prioritar la pre-vânzările cele mai recente și la cele mai bune prețuri, direct în aplicația Best Wallet

- Beneficiezi de airdrop-uri exclusive și recompense suplimentare în ecosistemul Best Wallet

- BNB

- Card Bancar

- ETH

- +1 more

- Proiect care combină legendarul Pepe cu strategii inteligente de tranzacționare inspirate de Wall Street

- Spre deosebire de PEPE, $WEPE oferă staking cu cele mai mari APY-uri și beneficii pe termen lung

- Alătură-te la Wepe Army, unde traderii discută strategii, împărtășesc informații exclusive și sunt la curent cu cele mai recente mișcări ale $WEPE

- Card Bancar

- ETH

- BNB

- +1 more

- Deținătorii de $SUBBD primesc acces anticipat la conținut exclusiv și funcții beta înaintea lansării oficiale

- Beneficiezi de interacțiune directă cu creatorii și de o experiență digitală personalizată

- Primești recompense pentru staking și poți efectua plăți cripto rapide, cu taxe reduse

- ETH

- Card Bancar

- BNB

- +1 more

- Participi la turnee și competiții din jocul dedicat, unde poți câștiga premii în $AKE și îți poți crește portofoliul într-un mod distractiv

- Ai acces la oportunități de creștere rapidă datorită colaborărilor cu influenceri și ambasadori din Web2 și Web3, care atrag noi utilizatori și investitori

- Te alături unei comunități dinamice, cu recompense pentru implicare, airdropuri, campanii interactive și acces la evenimente dedicate

- Card Bancar

- ETH

- BNB

- Te bucuri de tranzacții ultra-rapide și comisioane extrem de mici datorită blockchain-ului Layer 2 dezvoltat special pentru $LILPEPE

- Câștigi recompense pasive prin staking de $LILPEPE, cu APY-uri atractive dedicate susținătorilor timpurii și deținătorilor pe termen lung

- Ai acces la o comunitate dedicată, Wepe Army, unde traderii împărtășesc strategii, alpha și cele mai noi oportunități din ecosistem

- ETH

- USDT

- Card Bancar

- Te bucuri de mini-jocuri inspirate din meme-uri celebre, unde poți câștiga $MCLIP prin competiții Play-to-Earn, leaderboard-uri și evenimente speciale dedicate comunității

- Poți deține și tranzacționa NFT-uri unice, iar prin DAO ai puterea să votezi direct asupra actualizărilor jocurilor, noilor meme-uri integrate și strategiilor de dezvoltare ale platformei

- Câștigi recompense pasive prin staking de $MCLIP, cu APY-uri atractive dedicate susținătorilor timpurii și celor care contribuie activ la ecosistem

- USDT

- BNB

- Card Bancar

- SpacePay simplifică plățile în cripto pentru clienți și comercianți, făcând cumpărăturile mai ușoare ca niciodată

- Cu SpacePay, afacerile din întreaga lume pot accepta cripto și accesa o comunitate globală în creștere

- Deținătorii SPY pot primi airdropuri , participa la voturi și obține o parte din veniturile generate

- Card Bancar

- ETH

- USDT

- +1 more

Piața crypto este globală și descentralizată, iar prețurile se stabilesc liber prin mecanisme de piață, bazate pe cererea și oferta participanților. Întrucât nu depinde de o autoritate centrală, evenimentele internaționale (reglementări, evoluții economice, știri tehnologice) au un impact rapid asupra prețurilor. De exemplu, în ianuarie 2024, aprobarea primelor ETF-uri spot pe Bitcoin în SUA a propulsat piața în sus.

Cine sunt participanții din piața crypto?

Piața cripto este un mediu viu, populat de o varietate de participanți, de la investitori individuali pasionați până la giganți instituționali. Hai să vedem cine sunt acești actori care împreună creează piața crypto:

Piața crypto este ca un bazar digital imens, unde își dau întâlnire investitori mici și mari, experți financiari, entuziaști tech, companii și chiar state. Fiecare joacă un rol. Unii aduc capital, alții aduc lichiditate. Unii inovează tehnologic, alții încearcă să mențină ordinea. Interacțiunea tuturor acestor actori creează dinamica fascinantă (și uneori imprevizibilă) a economiei cripto.

Ce reprezintă prețul pe piața crypto?

Prețul unei criptomonede reprezintă pur și simplu nivelul la care cererea întâlnește oferta la un moment dat. În esență, este prețul la care un cumpărător și un vânzător au căzut de acord să facă tranzacție. Dar cum ajungem acolo?

Mecanismul de stabilire a prețului are loc printr-un instrument central, numit order book (cartea de ordine). Acesta conține ofertele de vânzare și cererile de cumpărare plasate de participanți. Astfel, bid-urile sunt ordinele de cumpărare, iar ask-urile sunt ordinele de vânzare.

Prețul de piață actual este de obicei prețul la care s-a executat ultima tranzacție, prin potrivirea ordinelor din order book și eliminarea lor. În practică, ai două moduri principale de a tranzacționa:

- Ordin limită (limit order): Cumpărătorul plasează o ofertă la un preț specificat, care va fi executată doar dacă piața ajunge la acel preț.

- Ordin la piață (market order): Cumpărătorul achiziționează instantaneu criptomonedele la cel mai bun preț disponibil din order book. Acest lucru poate crea uneori evenimentul de slippage (deviere de preț). Atunci când ordinul mare nu poate fi executat la prețul dorit, din cauza lipsei lichidității pe acel nivel de preț.

De ce fluctuează prețul atât de mult?

Prețul unei criptomonede fluctuează frecvent din cauza dezechilibrului dintre cerere și ofertă. Dacă există mai mulți cumpărători decât vânzători, prețul va crește. Și invers, prețul scade dacă vânzătorii sunt mai mulți.

Lichiditatea este un alt concept cheie aici. Pe o piața crypto foarte lichidă poți cumpăra/vinde o cantitate semnificativă de tokenuri fără a schimba semnificativ prețul. În schimb, piețele cu lichiditate scăzută pot suferi fluctuații mari ale prețului, chiar și pentru sume mai mici. Lichiditatea variază și în funcție de platformă și oră.

Un alt aspect particular pe piața crypto sunt și disparitățile între exchange-uri. Ele pot apărea din cauza diverselor fluxuri de ordine sau restricții regionale. Însă fenomenul de arbitraj ajută la menținerea prețurilor aliniate. De cele mai multe ori, când vezi prețul Bitcoin la TV sau pe CoinMarketCap, acel preț este o medie agregată din principalele piețe.

Deci prețul cripto nu este stabilit de vreo autoritate, ci de mii de participanți care își plasează ordinele în platforme, fiecare cu propria motivație și strategie. Este o „negociere” continuă la nivel global, vizibilă prin graficul de preț a istoricului tranzacțiilor. Fiecare punct se explică prin logica că undeva, cineva a cumpărat sau vândut, mutând balanța cererii și ofertei.

Tipuri de piețe și produse crypto

Universul cripto s-a extins dincolo de simpla cumpărare/vânzare a monedelor pe piața spot. În 2025, investitorii au la dispoziție multiple tipuri de piețe și produse financiare cripto. Astfel, avem următoarele:

Pe scurt, piața cripto din 2025 oferă un arsenal complet de instrumente financiare. Dacă vrei să deții efectiv monede, ai piața spot. Dacă vrei să tranzacționezi cu levier, ai futures și opțiuni. Dacă vrei să colecționezi artă digitală, există NFT-uri. Pentru participanți, diversitatea de produse înseamnă că pot să-și găsească nișa potrivită apetitului lor de risc și cunoștințelor. Important este să înțelegem cum funcționează fiecare, înainte de a ne arunca în ele. Instrumentele noi vin și cu riscuri noi.

Dinamica pe piața crypto

Unul dintre primele lucruri pe care le observă oricine intră în cripto este volatilitatea ridicată și viteza cu care se schimbă lucrurile. Prețurile pot crește sau scădea cu două cifre procentuale în decurs de ore. Trendurile se pot inversa brusc. Iar ciclurile de optimism/pesimism par comprimate față de piețele tradiționale. De ce? Iată principalii factori:

Piața cripto nu doarme niciodată. Nu există concept de „clopoțel de închidere” ca la bursă. Asta înseamnă că orice știre sau eveniment are un impact imediat asupra prețului. Asia mișcă piața crypto, apoi Europa, apoi America de Nord. Piețele tradiționale au avantajul că dacă ceva șocant se întâmplă peste noapte, ai până dimineață timp să „digeri” informația. Pe piața crypto, reacția e instantanee și adesea amplificată de efectul de turmă global.

Piața e dominată de indivizi, nu instituții. Emoțiile influențează puternic deciziile. Există chiar un indice Crypto Fear & Greed, care sintetizează emoțiile investitorilor între 0 (frică extremă) și 100 (lăcomie extremă). Când domină frica, orice veste proastă produce vânzări în panică. Când domină lăcomia, orice veste bună declanșează FOMO (teama de a pierde ocazia) și cumpărări masive pe piața crypto.

Twitter (X), Reddit, Telegram, Discord, influențează masiv direcția pieței. O postare virală poate determina mii de oameni să cumpere sau să vândă. Meme coins precum Dogecoin sau Pepe sunt exemple clare. Astfel de fenomene se întâmplă rar în piețele reglementate, unde știrile trec prin canale oficiale și există restricții la manipulare. În crypto, descentralizarea se vede și la fluxul informațional.

Față de piețele tradiționale, cripto are lichiditate mai scăzută, mai ales pe altcoins. Când lichiditatea e redusă, volatilitatea crește. Un singur jucător mare (o „balenă”) poate mișca prețul semnificativ dacă piața crypto e prea puțin lichidă.

Multe platforme permit trading cu levier mare. Asta înseamnă că chiar și o mișcare de 1% poate șterge fondurile unui trader supraîndatorat. Similar pe creșteri: un rally rapid poate prinde pe picior greșit mulți traderi care erau short (pariau pe scădere). Ei sunt obligați să-și închidă pozițiile (cumpărând activul). Aceste mișcări pot provoca schimbări mari în preț, ceea ce poate determina alți traderi să cumpere/vândă din cauza fricii sau lăcomiei.

Fără un consens clar privind valoarea unui activ, prețul e dictat de narațiuni (ex: „Bitcoin va fi aurul digital adoptat de toți” – prețul crește prin speculație viitoare). Aceste schimbări de percepție pot surveni cu fiecare eveniment major. Fiind o piață tânără, cripto reacționează puternic la orice factor de incertitudine și își caută în permanență „valoarea justă” într-un context care evoluează.

Piața e sensibilă la halving-uri, upgrade-uri de rețea, hack-uri sau reglementări noi care pot cataliza mișcări bruște. Un exemplu recent: ETF-urile Bitcoin au împins piața în sus, urmate apoi de o corecție severă pe fond de incertitudini macro. Iar când un exchange suferă din cauza unui atac cibernetic, piața reacționează negativ. Prima mare prăbușire a Bitcoin din 2014 a coincis cu hack-ul Mt.Gox, cel mai mare exchange de atunci.

Deci, piața crypto se mișcă rapid fiindcă însăși structura sa permite acest lucru. Este mereu deschisă, dominată de emoții, amplificată de levier și lipsită de ancore ferme de evaluare. Volatilitatea ridicată reprezintă un risc, dar și o oportunitate pentru cei atenți și agili. Cei care reușesc să rămână calmi în mijlocul furtunii sunt cei care traversează cu bine ciclurile pe termen lung.

Ciclurile pe piața crypto

Ca orice piață financiară, și piața crypto trece prin cicluri de creștere (bull) și scădere (bear). Diferența este că în crypto aceste cicluri au fost până acum mai scurte și mai intense decât în piețele tradiționale. Să examinăm modul în care se manifestă ciclurile cripto și cum le putem recunoaște.

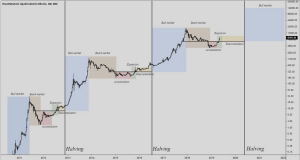

Ciclurile de patru ani și halving-ul Bitcoin

Un element distinctiv al pieței crypto este halving-ul Bitcoin – eveniment care are loc la aproximativ fiecare 4 ani și reduce recompensa minerilor Bitcoin la jumătate (deci scade ritmul de creare de monede noi). Istoric, după fiecare halving, oferta nouă mai mică de Bitcoin a dus la o presiune de creștere asupra prețului, dacă cererea era în creștere. De regulă, la cam un 1 an, evenimentul crea condiții de bull market puternic, urmat de o corecție severă (bear). Să trecem în revistă ciclurile majore de până acum:

Primul halving a avut loc în noiembrie 2012. Bitcoin era atunci sub 50 de dolari. În anul următor BTC a urcat până aproape de 1.200 de dolari. Apoi, în 2014, a venit un bear market dur, accentuat de hack-ul Mt. Gox, iar BTC a căzut până pe la 200 de dolari în 2015.

Al doilea halving în iulie 2016. Bitcoin era de circa 650 de dolari. Până în decembrie 2012, BTC a urcat la 20.000 de dolari, împins de o combinație de hype, ICO-uri și adopție în creștere. Multe alte criptomonede au avut creșteri și mai mari. Apoi, pe măsură ce efervescența a atins apogeul, piața s-a răsturnat. În 2018, Bitcoin a prăbușit cu circa 80% de la vârf.

Al treilea halving a fost în mai 2020. Bitcoin era de circa 9.000 de dolari. A urmat un bull market diferit de cele anterioare. Bitcoin a urcat până la circa 69.000 de dolari în noiembrie 2021. Dar ciclul nu a iertat: 2022 a fost un an crunt de bear market, accentuat de diverși factori externi. Bitcoin a scăzut cu circa 75%. Totuși, scăderea a fost ceva mai blândă decât ciclurile anterioare, semn că poate piața crypto devine mai rezilientă pe măsură ce se maturizează.

Al patrulea halving s-a petrecut în aprilie 2024. Bitcoin a avut o creștere semnificativă la sfârșitul anului, alimentată de adoptarea ETF-urilor și alegerile din SUA. Astfel, a atins un nou maxim istoric de peste 109.000 dolari în ianuarie 2025. În aprilie, BTC, însă, a căzut până la nivelul de circa 75.000 de dolari (circa 31% mai puțin față de vârful istoric). Corecția a fost alimentată de teama investitorilor pentru un potențial război comercial între SUA și alte țări.

Anul abia a început, astfel, nu putem ști cu siguranță ce va urma până la sfârșit. Totuși, sunt argumente că odată cu participarea instituțiilor și cu maturizarea pieței, ciclurile ar putea să devină mai puțin volatile și poate mai lungi.

Cum recunoști etapele unui ciclu pe piața crypto?

Nu este greu să recunoști etapa în care se află piața. Recunoașterea etapelor unui ciclu pe piața crypto (sau orice altă piață financiară) implică observarea unor semnale tehnice, psihologice și fundamentale. Ciclurile pieței crypto tind să urmeze o structură clasică, deși nu sunt mereu identice ca durată sau intensitate. Cu toate acestea, există oarecare pattern-uri clare care se repetă. Iată cum poți recunoaște practic fiecare etapă:

Indicatori pentru cicluri

Pe lângă observațiile calitative de mai sus, există și anumiți indicatori cheie care ajută la identificarea etapelor. O regulă de bază pe care mulți o repetă este: „Cumpără când e sânge pe străzi (frică maximă), vinde când toți sunt lacomi”. Ușor de zis, greu de făcut, pentru că implică să acționezi contrar emoțiilor proprii și mulțimii. Dar dacă ai un plan clar, poți naviga mai bine aceste valuri. Iată care sunt ceilalți indicatori care te poate ajuta să-ți creezi un plan pentru următoarea mișcare pe piața crypto:

Dominanța foarte scăzută a BTC (sub ~40%) combinată cu capitalizări uriașe la altcoins obscure e un semn că e posibil un vârf de ciclu. Dominanță în creștere peste 50-60% sugerează că investitorii se retrag spre Bitcoin – tipic fazelor bear sau de început de bull.

Valori de <20 (frică extremă) s-au corelat adesea cu funduri locale. Toată lumea era speriată, deci vânzătorii erau epuizați. Valori de >80-90 (lăcomie extremă) se văd la vârfuri – înainte de prăbușire.

Pentru Bitcoin mai ales, analiștii on-chain se uită la date precum: număr de adrese active, volum on-chain, profitabilitatea portofelelor, vârsta monedelor. De exemplu, indicatorul MVRV Z-score a atins zonele roșii la maximele din 2017 și 2021, și zonele verzi la minimele din 2019 și 2022, oferind un indiciu al ciclului.

Politica monetară globală influențează lichiditatea și direcția pieței cripto. Așadar, uitându-ne la direcția dobânzilor, la apetit general pentru risc, putem deduce etapa în care se află piața crypto.

Pentru a recunoaște la timp în ce etapă a ciclului ne aflăm, e bine să urmărești atât semnale cantitative cât și calitatea discuțiilor din piață. Dacă toată lumea dă pronosticuri hyper-optimiste și apar proiecte aberante care totuși primesc finanțare uriașă, probabil suntem într-o bulă ce stă să se spargă. Capacitatea de a rămâne obiectiv când restul sunt fie panicați, fie euforici este arta navigării ciclurilor.

Rolul exchange-urilor în piața crypto

Exchange-urile cripto sunt infrastructura centrală care face posibilă piața așa cum o cunoaștem. Ele sunt locul unde se întâlnesc cumpărătorii și vânzătorii și unde se formează prețurile. În lipsa exchange-urilor, am fi limitați la a tranzacționa peer-to-peer în mod greoi. Să explorăm rolul crucial al acestor platforme și modul în care influențează economia cripto.

Facilitează lichiditatea și prețul de referință

Un exchange adună lichiditatea din partea multor utilizatori într-un singur order book. Se asigură că ordinele sunt executate corect, rapid și în ordinea priorității, astfel, stabilesc practic prețul de piață crypto. De asemenea, exchange-urile pot angaja market makeri profesioniști sau pot rula algoritmi interni pentru a pune ordine și a reduce spread-ul, astfel încât utilizatorii să aibă parte de un trading lin. Exchange-urile mari interconectează piața globală – arbitratorii cumpără de pe un exchange și vând pe altul dacă apar diferențe, ținând prețurile convergente.

Conectarea lumii fiat cu cripto

Exchange-urile conectează sistemul fiat cu ecosistemul cripto, fiind principalele on-ramp și off-ramp pentru utilizatori, prin integrarea serviciilor bancare și de plată. Reglementările noi, precum MiCA în UE, transformă exchange-urile în instituții financiare recunoscute, oferind mai multă siguranță și încredere pentru investitori în piața crypto. Totodată, un număr tot mai mare de bănci colaborează cu exchange-uri sau lansează propriile servicii de custodie cripto, consolidând puntea dintre finanțele tradiționale și crypto.

Custodie și accesibilitate

Exchange-urile centralizate (CEX) oferă custodie pentru fondurile utilizatorilor, ceea ce aduce comoditate. Însă implică și riscuri – precum pierderea fondurilor în caz de fraudă sau faliment. Evenimente precum Mt. Gox și FTX au afectat încrederea în piața crypto, determinând platformele mari să introducă „Proof of Reserves” pentru a demonstra că fondurile clienților sunt reale și disponibile. Exchange-urile descentralizate (DEX) oferă autonomie totală utilizatorilor și evită riscul contrapartidei, dar pot fi mai greu de utilizat și sunt mai puțin lichide.

Listare de monede

Listarea unui token pe un exchange mare este un pas major pentru proiectele noi, crescând accesibilitatea și lichiditatea – un aspect esențial în dezvoltarea unui proiect în piața crypto. De regulă, DEX-urile sunt primele care listează tokenuri noi. Unele exchange-uri sunt mai selective și întârzie să adauge active riscante, din motive de securitate. Altele, însă, listează repede monede populare pentru a atrage traderi. Unele burse lansează și tokenuri proprii (ex: BNB pentru Binance, OKB pentru OKX), care creează un ecosistem în jurul platformei (reduceri de comisioane, guvernanță, beneficii pentru deținători).

Stabilirea trendurilor și inovația

Unele exchange-uri inovează prin servicii ca staking, futures, ETF-uri cripto și copy-trading, influențând trendurile și direcția pieței crypto. Astfel, ele inovează serviciile financiare în spațiul cripto, ceea ce dinamizează piața și o face mai atrăgătoare pentru diverse tipuri de investitori.

Totuși, această inovație vine și cu responsabilitate. Dacă un exchange lansează un produs riscant, acesta poate duce la pierderi mari la clienți neexperimentați. Aici intervin reglementatorii și licențierea.

Concurența

Există o competiție intensă între platforme pe piața crypto. Conform datelor CoinMarketCap, există peste 250 de exchange-uri listate doar pentru spot, de la giganți globali la mici platforme locale. Această concurență are beneficii (comisioane mai mici pentru traderi, servicii îmbunătățite) dar și riscuri – nu toate exchange-urile sunt la fel de sigure sau serioase. De aceea, comunitatea a învățat să dea credit mai ales platformelor consacrate sau licențiate.

Deci, exchange-urile sunt coloana vertebrală a pieței cripto. Ele asigură lichiditatea, conectează banii tradiționali de economia cripto, impun standarde de securitate și dau direcție prin inovații. Fără ele, criptomonedele ar rămâne mult mai greu accesibile și probabil nu ar fi atins adoptarea pe care o vedem azi.

Indicatori cheie pe piața crypto

În tumultul pieței cripto, investitorii se ghidează după o serie de indicatori care îi ajută să înțeleagă dimensiunea și starea generală a pieței. Să trecem în revistă cei mai importanți:.

Capitalizarea de piață (Market Cap)

Capitalizarea de piață a unei criptomonede reprezintă valoarea totală a monedelor aflate în circulație, calculată prin înmulțirea prețului curent cu numărul de monede. Acest indicator reflectă dimensiunea pieței și ajută la compararea proiectelor. Spre exemplu, Bitcoin și Ethereum au capitalizări mari (peste un trilion), fiind considerate stabile și dominante. În schimb, altcoins cu capitalizare mică pot prezenta riscuri mari, dar și potențial de creștere. În perioada de bull market, capitalizarea totală crește rapid, iar în bear market scade.

Dominanța Bitcoin

Dominanța Bitcoin arată procentul din capitalizarea totală a pieței cripto pe care Bitcoin îl reprezintă. Când BTC domină mai mult, sugerează că investitorii preferă stabilitatea sa, de obicei în perioade de incertitudine sau început de ciclu. O dominanță scăzută indică faptul că investitorii își asumă mai multe riscuri pe altcoins, așteptând randamente mai mari (euforie de bull market).

Volumul de tranzacționare și lichiditatea

Volumul de tranzacționare indică interesul și lichiditatea unei criptomonede. Un volum mare arată un interes ridicat, în timp ce un volum mic poate semnala un false breakout. Lichiditatea, care se deduce din volum, spread și adâncimea order book-ului, este crucială pentru executarea unor tranzacții semnificative. În general, Bitcoin și Ethereum stau cel mai bine la lichiditate; altcoins de top au lichiditate moderată, iar monedele mici pot avea lichiditate scăzută, ceea ce se traduce prin riscul de slippage mare.

Volatilitatea

Volatilitatea prețurilor este mult mai mare pe piața crypto decât în piețele tradiționale, iar Bitcoin este cu mult mai volatil decât aurul sau acțiunile. Indicatorii de volatilitate, precum VVIX sau Crypto Volatility Index, ajută la măsurarea riscurilor implicate. De reținut însă că volatilitatea Bitcoin a scăzut în timp pe măsură ce piața s-a mărit. Chiar și așa, crypto rămâne mult mai volatil decât, să zicem, perechile valutare (forex) sau indicii bursieri.

Indicatori de sentiment și interes

Indicele Fear & Greed reflectă starea emoțională a pieței și poate semnala schimbări în tendințele pieței: de la frică extremă (0) la lăcomie extremă (100). Desigur, nu e infailibil, dar e un „termometru” util al psihologiei mulțimii. Alți indicatori includ volumul pe rețele sociale și Google Trends, care ajută la identificarea interesului public față de crypto. Când observi că subiectul crypto reapare în mainstream, e un semn că poate ne apropiem de euforie. Invers, tăcerea totală în mass-media generalistă poate indica dezinteresul specific fundurilor de ciclu.

Cheia este echilibrul: niciun indicator nu trebuie privit izolat. De exemplu, un volum mare poate fi bullish sau bearish în funcție de direcția prețului. Dar împreună, acești indicatori îți oferă instrumente pentru a înțelege direcția pe piața crypto. Cu cât ești mai informat, cu atât deciziile tale vor fi ghidate de fapte și date, nu doar de emoții sau zvonuri.

Ce face piața crypto unică față de alte piețe financiare?

Piața cripto s-a născut la intersecția dintre tehnologie și finanțe, dezvoltând în timp caracteristici care o diferențiază clar de piețele clasice de acțiuni, obligațiuni sau mărfuri. Iată câteva elemente ce fac piața crypto unică:

Program 24/7 fără pauze:

- Tranzacționare non-stop, inclusiv în weekend și sărbători. Bursele de acțiuni care au orare de lucru (de obicei 6-8 ore/zi, 5 zile/săptămână) și se închid în weekend sau de sărbători

- Volatilitatea este mai greu de controlatre, sunt schimbări rapide și vești care afectează piața instantaneu.

- Automatizarea prin boti de trading și alarme de preț pentru a răspunde continuu.

Descentralizare și acces global:

- Oricine cu conexiune la internet poate participa, fără intermediari tradiționali.

- Piața este descentralizată și fără control centralizat, oferind reziliență și accesibilitate globală. Pentru a investi pe bursă, de regulă, ai nevoie de cont la un broker, de acte, poate de o sumă minimă.

- Rețelele blockchain funcționează descentralizat, astfel, fac ca piața crypto să fie mai puțin controlabilă. Nu există o autoritate centrală care să oprească tranzacțiile.

Anonimitate și comunitate:

- Tranzacții pseudonime sau anonime prin blockchain, deși unele platforme necesită verificare KYC pentru a se conforma reglementărilor. În majoritatea piețelor financiare tradiționale, participanții sunt entități bine definite și tranzacțiile sunt clar asociate cu identități.

- Comunitatea online influențează puternic piața (ex. meme-uri și influenceri).

- Cultura crypto are un impact semnificativ asupra prețurilor și sentimentului pieței.

Lipsa valorii fundamentale tangibile:

- Multe active tradiționale au în spate fluxuri de numerar sau utilitate clară. Valoarea crypto depinde adesea de percepția pieței, nu de utilitatea tangibilă (ex. Bitcoin ca „aur digital”).

- Nu există fluxuri de numerar directe, iar multe criptomonede sunt bazate pe așteptări de viitor. Asta o face mai volatilă, dar în același timp atractivă pentru cei care cred în viitorul tehnologiei.

Volatilitate mare:

- Volatilitatea crypto este mult mai mare decât în piețele tradiționale (ex. -15% într-o zi pentru Bitcoin este comun).

- Oferă oportunități de profit, dar și riscuri mari, ceea ce o face atractivă pentru speculatori, dar riscantă pentru investitorii conservatori.

Combinarea 24/7 și volatilitate:

- Piața crypto este activă continuu și extrem de volatilă, creând stres psihologic și necesitatea unei gestionări emoționale eficiente.

- Unele persoane dezvoltă dependențe sau anxietăți din cauza ritmului rapid și schimbărilor continue. Deci, unică nu e doar piața crypto, ci și experiența umană de a face parte din ea.

Reglementare insuficientă, dar în dezvoltare:

- Inițial nereglementată, dar 2024 a adus progrese în reglementarea pieței (MiCA în UE, reglementarea stablecoin-urilor). Asta a permis inovație rapidă, dar și apariția de scam-uri sau practici neloiale.

- Această libertate, combinată cu riscurile, fac spațiul atractiv pentru unii (spirit de pionierat) și periculos pentru alții.

Tehnologie open-source în rol financiar:

- Tehnologiile crypto sunt open-source, permițând inovație rapidă și forkuri ale protocoalelor (ex. Bitcoin Cash, Ethereum Classic).

- Investitorii sunt implicați în aspecte tehnice, cum ar fi upgrade-urile protocolului și comunitățile de dezvoltatori.

Intersecția cu ideologii și viziuni:

- Crypto promovează idei precum libertatea financiară și suveranitatea individuală.

- Investitorii sunt adesea motivați de credințe și pasiuni, nu doar de profit.

- Fuziunea între investiție și activism sau filozofie face piața crypto un teren cu mult suflet (uneori irațional, dar plin de energie).

Ecosistem integrat și rapid evolutiv:

- Participanții pot juca multiple roluri: investitori, utilizatori de DeFi, guvernatori în DAOs.

- Interactivitatea pieței și implicarea directă în dezvoltarea platformelor sunt caracteristici unice ale ecosistemului crypto.

Cum poți înțelege piața crypto fără să tranzacționezi?

Nu trebuie neapărat să ai bani investiți sau să faci trading activ ca să înțelegi piața crypto. Mulți specialiști recomandă să studiezi în prealabil înainte de a risca sume mari. Iată câteva metode utile:

- Educație și informare. Începe prin a învăța concepte de bază despre criptomonede, blockchain și termeni specifici. Există multe resurse gratuite precum articole, tutoriale video și cursuri online. Platformele Binance Academy sau Coinbase Earn sunt excelente pentru începători. De asemenea, cărți precum „Internet of Money” (A. Antonopoulos) sau „The Crypto Trader” (Glen Goodman) pot oferi perspective valoroase.

- Urmărește știrile și analizele. Piața crypto evoluează rapid, deci știrile contează. Urmărește site-uri de știri ca CoinDesk sau Crypto.ro pentru actualizări relevante. Urmărește analiști pe Twitter sau LinkedIn, dar fii atent la sursele credibile și evită informațiile care promovează scheme de îmbogățire rapidă.

- Studiază graficele și datele de piață. Platforme ca TradingView permit urmărirea evoluției prețurilor și folosirea indicatorilor tehnici. Analizând graficele, poți observa trenduri și pattern-uri istorice, ceea ce te va ajuta să înțelegi mai bine piața crypto.

- Simulează decizii de investiție. Poți practica „tranzacționând pe hârtie”, adică să simulezi achiziții și vânzări de criptomonede, fără riscuri financiare. Acesta este un mod bun de a testa strategii și de a învăța din greșeli. Ca alternativă, unele platforme oferă conturi demo (virtual trading), acestea îți oferă să tranzacționezi cu bani virtuali. De exemplu, BitMEX și Binance au oferit medii de testare unde poți tranzacționa cu „play money” la prețuri reale, ca un joc.

- Participă la comunități și discuții. Alătură-te grupurilor online (de pe Reddit, Discord, Telegram) pentru a învăța de la alți pasionați. Ascultă discuțiile, pune întrebări și învață din experiențele lor. Atenție însă: nu urma orbește „sfaturile de investiții” de pe forumuri. Folosește discuțiile ca material de gândire, nu ca semnale de buy/sell.

- Explorează protocoalele și aplicațiile practic. Încercând să folosești aplicațiile DeFi, să faci staking sau să mintuiești un NFT pe un testnet, poți înțelege mai bine cum funcționează aceste tehnologii. Vei vedea cum decurg tranzacțiile, ce comisioane apar, cât de ușor sau greu e. Astfel, când citești apoi știri despre „congestionarea rețelei Ethereum” sau „un exploit într-un smart contract”, vei avea deja context practic.

- Urmărește indicatori macro și corelații. Urmărește corelațiile dintre piața crypto și alți indicatori economici, cum ar fi dobânzile sau inflația. Observând aceste relații, poți înțelege mai bine ce influențează prețul criptomonedelor.

Pe măsură ce acumulezi cunoștințe, fii răbdător și ia totul ca pe un hobby intelectual. Când vei decide să investești, vei avea deja un bagaj solid de informații care îți va ușura deciziile.

Gânduri finale

Piața crypto a evoluat dintr-o curiozitate tehnologică într-un ecosistem economic global, cu o capitalizare semnificativă. În 2025, criptomonedele sunt parte integrantă a peisajului financiar, iar instituțiile și guvernele sunt implicate activ.

Piața este complexă, cu cicluri, emoții, leverage și trading continuu, dar urmează legi economice fundamentale, precum cererea și oferta. În acest ghid, am abordat concepte esențiale despre piața crypto, de la tipuri de piețe și indicatori, la riscurile și oportunitățile sale. Cunoașterea și prudența sunt esențiale pentru succes, iar adaptabilitatea este cheia într-un mediu în continuă schimbare.

Întrebări frecvente

Care este diferența între criptomonede și monede tradiționale?

Cum pot cumpăra criptomonede?

Este riscant să investești în criptomonede?

Referințe