Depuis plus de dix ans, le bitcoin donnait l’impression d’évoluer comme une horloge : emballement, chute, accalmie puis rebelote. Mais cette mécanique bien rodée pourrait appartenir au passé. C’est en tout cas ce que pense Ki Young Ju, fondateur et CEO de CryptoQuant, l’un des analystes les plus écoutés de l’écosystème crypto. Selon lui, la Bitcoin Cycle Theory n’est plus d’actualité. Le marché serait entré dans une phase plus brouillée, moins lisible, mais aussi plus mature.

La fin d’un modèle prévisible ?

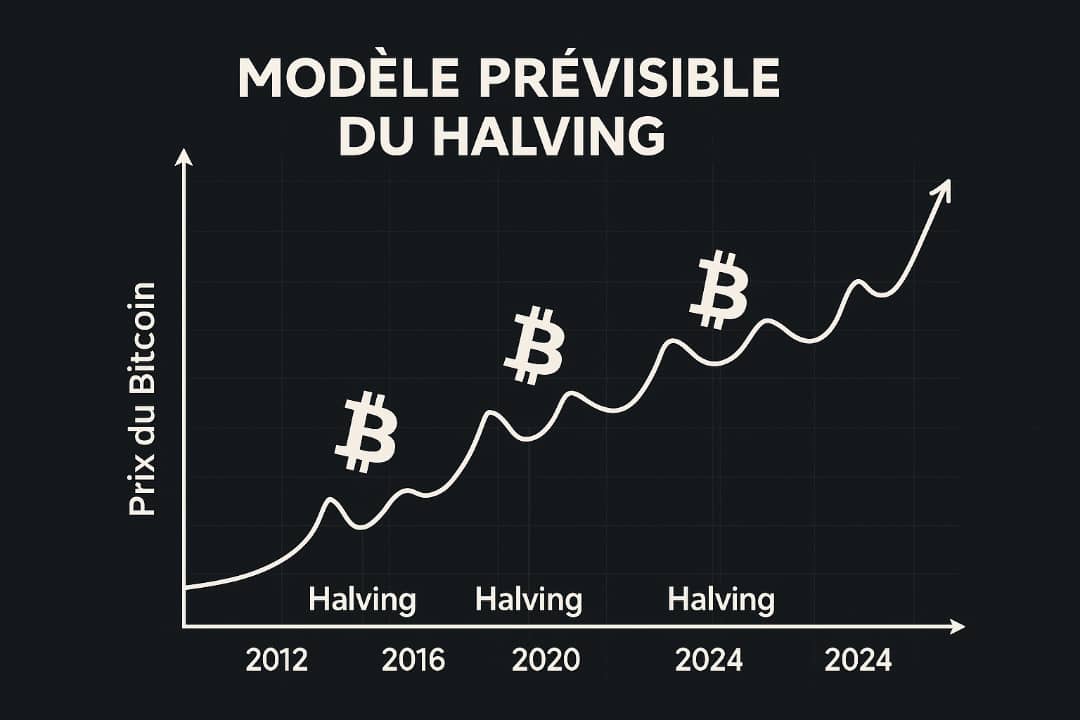

Historiquement, le bitcoin évoluait par cycles de quatre ans, rythmés par le halving (la réduction des récompenses accordées aux mineurs) suivi d’un bull run, puis d’un krach. Ce modèle avait fini par s’imposer comme une grille de lecture quasi automatique pour nombre d’investisseurs.

Mais selon Ki Young Ju, cette dynamique ne tient plus. Dans un message récent, il a reconnu que sa prédiction d’avril, annonçant la fin du cycle haussier, s’était révélée complètement à côté de la plaque.

À l’époque, il affirmait que l’afflux de capitaux ne parvenait plus à faire monter le prix du bitcoin, alors autour de 80 000 dollars. Résultat : le marché a fait l’inverse. Le bitcoin a grimpé jusqu’à 123 000 dollars en juillet. Quelque chose lui avait échappé.

En clair, les anciens réflexes de lecture ne suffisent plus. Même les analystes aguerris se retrouvent parfois à contre-pied. Le marché semble désormais régi par des logiques qui dépassent les anciens schémas. L’ère des cycles mécaniques touche peut-être à sa fin.

Un changement de garde chez les détenteurs

Autre constat de Ju : le profil des acteurs dominants a changé. Avant, les « whales » (les gros porteurs) achetaient tôt, attendaient la frénésie du grand public, vendaient au plus haut, puis recommençaient. Un jeu classique d’accumulation-distribution.

HTX whale(s) longed #Bitcoin again at $118K. https://t.co/oSqGQbKYbS pic.twitter.com/AHmM0AntCm

— Ki Young Ju (@ki_young_ju) July 25, 2025

Aujourd’hui, le scénario paraît inversé. Les anciennes whales ne cèdent plus leurs jetons aux petits porteurs surexcités. Elles vendent désormais à d’autres whales, souvent institutionnelles, avec un horizon bien plus long.

Ces nouveaux acteurs (entreprises, fonds, trésoreries ) n’achètent pas pour spéculer sur le prochain pic. Ils cherchent à protéger leur capital, à long terme. Résultat : les mouvements de prix ne répondent plus seulement à la peur ou à l’euphorie. Ils sont aussi dictés par des logiques plus lentes, moins visibles, mais plus structurantes.

Le marché passe d’une phase de spéculation cyclique à une forme de consolidation. Et ça change tout.

Des analystes divisés sur la suite

Tout le monde ne partage pas la vision de Ki Young Ju. Jurrien Timmer, chez Fidelity, défend une lecture bien différente. Selon lui, le bitcoin suit toujours son cycle quadriennal « de très près ».

Bitcoin reached yet another new all-time high, and has continued to follow its 4-year cycle very closely. pic.twitter.com/pbkJkHucLM

— Jurrien Timmer (@TimmerFidelity) July 23, 2025

Les phases d’euphorie, de correction et de stagnation restent lisibles dans les courbes, et le halving de 2024 jouerait encore un rôle moteur dans la dynamique actuelle.

Cette divergence montre une chose : le bitcoin est devenu plus difficile à interpréter. Il ne suffit plus de scruter les volumes ou les moyennes mobiles. Il faut aussi tenir compte des politiques monétaires, de la psychologie des institutionnels, voire du contexte géopolitique.

Le bitcoin n’est plus un actif marginal : c’est une pièce à part entière du puzzle économique mondial. Encore faut-il s’entendre sur ce que cela implique. Certains y voient une stabilisation bienvenue ; d’autres redoutent une perte d’agilité.

Vers un nouveau paradigme ?

Plutôt que de chercher à deviner le prochain sommet, beaucoup d’investisseurs commencent à changer de focale. Le marché reste volatil, mais les repères anciens ne fonctionnent plus. Les modèles techniques ont perdu de leur pertinence face à des logiques plus profondes.

La patience redevient une vertu. Il ne s’agit plus seulement d’analyser des bougies ou de prédire un breakout. Il faut regarder qui achète, pourquoi, et avec quelles intentions. Le prix est une chose, mais les comportements en disent souvent plus.

Au passage, la déclaration un brin désabusée de Ju — « trader ne sert plus à rien » — traduit bien cette bascule. Peut-être que l’heure n’est plus à la spéculation effrénée, mais à une forme de maturation du marché. Holding plutôt que trading. Fondamentaux plutôt que cycles.

La déclaration de Ki Young Ju marque-t-elle la fin définitive des cycles du Bitcoin, ou simplement une évolution dans leur forme ? Difficile à dire. Ce qui est certain, c’est que les anciens repères ont perdu de leur efficacité. Et dans ce nouvel environnement, l’imprévisible est peut-être devenu la seule vraie constante.