La liquidité mondiale est repartie à la hausse, avec une progression de 4,2 % ces derniers mois. Un mouvement discret, mais qui pourrait avoir des conséquences notables sur les marchés crypto. Couplée à une accalmie récente sur le bitcoin et l’Ethereum, cette dynamique relance les anticipations d’un nouveau cycle haussier, potentiellement dès le quatrième trimestre 2025.

Quand la liquidité rouvre le jeu

Après une période de contraction marquée, la liquidité mondiale repart à la hausse. Les agrégats monétaires (M2, facilités de crédit) confirment ce rebond de +4,2 % à l’échelle globale. Or, cette métrique a souvent servi de précurseur aux bull runs du passé, comme l’ont rappelé plusieurs analystes.

Concrètement, lorsque l’argent circule plus librement, les investisseurs prennent davantage de risque, et les cryptos, en haut de cette chaîne du risque, en bénéficient directement.

Ted Pillows, analyste suivi dans le secteur, estime que le bitcoin a flirté avec les 120 000 $ non pas à cause d’une décision monétaire, mais simplement parce que l’argent redevenait disponible. Une illustration assez directe de la relation entre liquidité et performance des cryptos.

Ce mouvement s’aligne d’ailleurs avec une autre dynamique : les marchés parient sur une baisse des taux de la Fed en septembre. Liquidité en hausse + politique monétaire plus souple : un cocktail qui, historiquement, a souvent réveillé les actifs les plus volatils. Et la confiance institutionnelle, elle aussi, commence à pointer le bout de son nez.

Une dynamique prometteuse, mais encore fragile

À chaque fois que la liquidité mondiale s’est détendue, on a observé un regain de vigueur du marché crypto. Ce lien entre flux monétaires globaux et afflux vers les actifs numériques n’est plus vraiment discuté par les observateurs. Les données confirment cette corrélation dans les cycles passés.

Le 4 août 2025, l’influenceur Crypto Rover notait le retour de la liquidité. Il s’interrogeait :

« Est-ce suffisant pour relancer un bull run ? »

UPDATE:

Global liquidity is ticking up again after the drop.

Will this save the bull market? pic.twitter.com/rtsIpxUs4u

— Crypto Rover (@rovercrc) August 4, 2025

La question reste ouverte. Car la disponibilité des capitaux ne fait pas tout : elle doit s’accompagner d’un cadre réglementaire stable, d’une adoption institutionnelle croissante, et d’un sentiment de marché relativement serein.

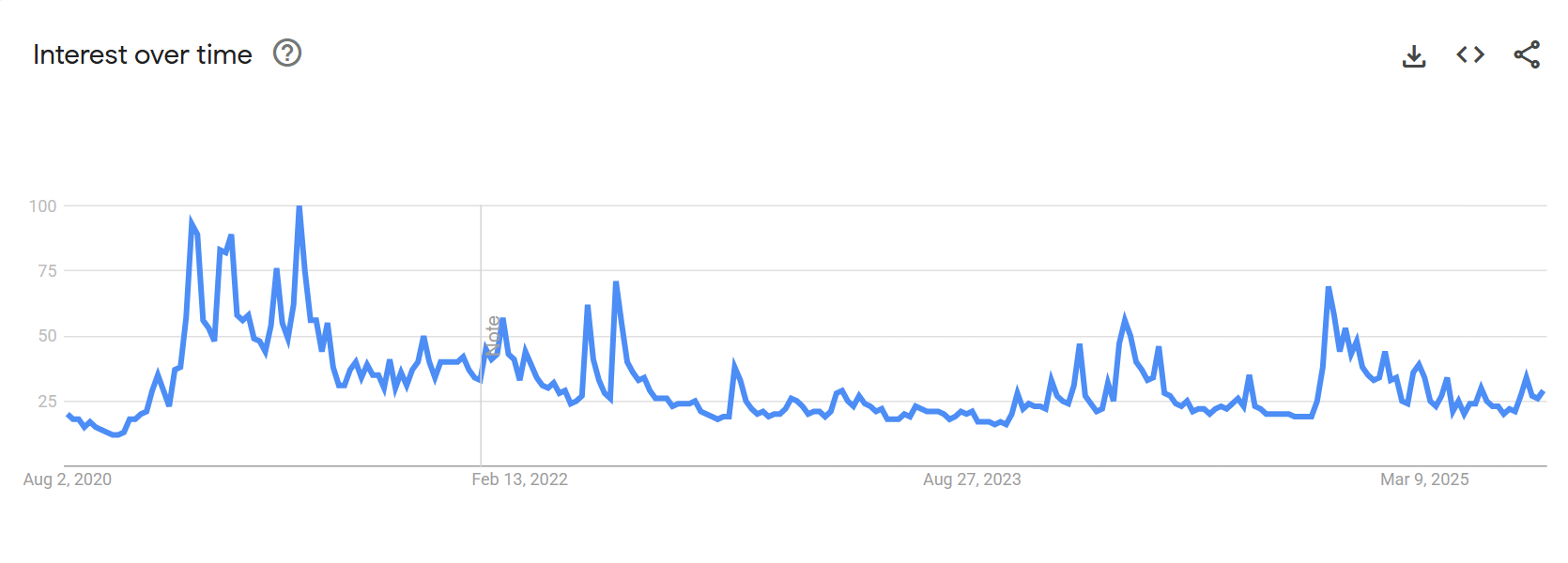

Fait notable : malgré des prix qui tiennent largement au-dessus des 100 000 $, l’activité on-chain reste modeste. Les recherches Bitcoin dans Google, les volumes d’adresses actives ou les scores de sentiment restent plutôt bas.

Autrement dit : la liquidité est là, mais l’euphorie, non. Ce décalage pourrait annoncer un redémarrage plus tardif, ou au contraire, préparer une accélération soudaine, une fois que le marché sortira de cette phase d’attentisme.

Ce qui pourrait faire basculer la tendance crypto

Pour que ce regain de souffle se transforme en véritable cycle haussier, il faudra plus que de la liquidité. Une meilleure lisibilité réglementaire, notamment aux États-Unis et dans l’UE, ainsi qu’un engagement plus net des institutionnels via ETF, produits dérivés ou stratégies d’allocation seraient des catalyseurs puissants.

La tendance existe déjà : plusieurs fonds traditionnels ont discrètement renforcé leur exposition à Bitcoin ou Ethereum depuis le début de l’année.

Les marchés scrutent désormais les prochaines décisions de la Fed. Une baisse des taux en septembre, scénario de plus en plus évoqué, conforterait les arbitrages en faveur des actifs risqués.

Côté technique, les indicateurs de momentum restent bien orientés, à condition que les indices de liquidité globaux tiennent leur niveau. Un glissement sous certains seuils clefs inverserait probablement la dynamique.

Mais attention aux contre-feux. Une remontée inattendue des taux ou un durcissement des conditions de crédit pourraient refroidir l’élan, surtout dans un contexte d’endettement élevé.

Autre point d’alerte : l’environnement géopolitique. Un choc exogène, conflit, crise de dette souveraine, tensions commerciales, pourrait rapidement inverser le sentiment.

Enfin, si l’adoption institutionnelle tarde ou si des incertitudes réglementaires persistent, le marché risque de rester coincé dans une zone de consolidation.